尤其是当下最为火热的户外运动赛道,中国时尚集团的“向外投资”野心,成为走上高端化阶梯、补齐短板快速攫取全球性价值的最优解。不到一周前,报喜鸟宣布完成高端户外品牌 Woolrich 除欧洲市场外的收购终于尘埃落定,并与 Woolrich International 签订了五年采购和品牌咨询协议。Woolrich 将有望从户外场景、羊毛材质等方面进一步扩充报喜鸟的产品风格与品牌布局,并带动整体收入提速。

把海外品牌带进中国市场,中国时尚集团的“资本化”范本

凭借清晰的市场定位和“拳头”产品,这些国际品牌进入中国市场后不仅直接作用于中国时尚集团期盼已久的全球化叙事,另一方面也可以通过挖掘中国市场的潜力迅速盈利,对旗下本土品牌的业务进行补足。

报喜鸟收购的 Woolrich 在 1830 年成立于宾夕法尼亚洲的毛纺厂,标志性产品有黑红水牛格纹衬衫及北极派克大衣,产品价格带集中在 600 欧元到 1000 欧元之间,被誉为元老级户外品牌。

过去,Woolrich 的主要收入源自欧洲。自 2018 年卢森堡投资公司 L-GAM 收购了 Woolrich International 多数股权,品牌的国际化开始提上日程,不过进程相对缓慢。

目前,Woolrich 在欧洲和日本仅运营着 35 家门店,大部分的销售都是通过与顶级零售商合作进行的,如巴黎的 Le Bon Marché,英国的 Harrods 等。在 2021 年,Woolrich 通过老佛爷百货进入中国市场,但没有进一步扩张。

作为高端户外品牌,Woolrich在中国市场潜力也被广泛认可,Jack & Jones 在今年上海时装周推出了与其联名的北极派克大衣。

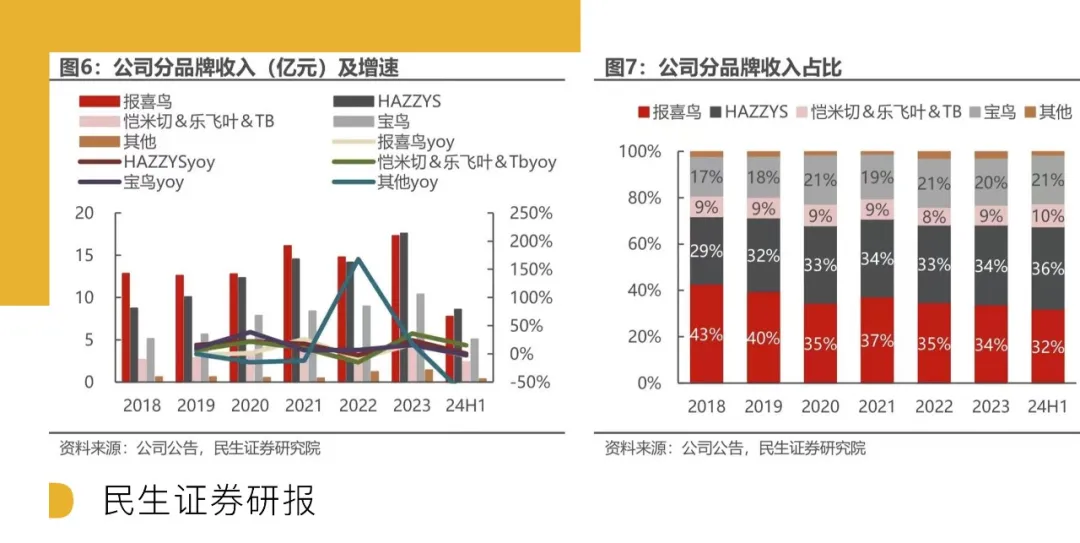

自 2008 年起,报喜鸟就开始通过收购、合作、授权、引进等多种方式将宝鸟、所罗、东博利尼、哈吉斯、乐飞叶等品牌“收入囊中”,分别向中高端英伦男女装、轻奢意大利男装以及高尔夫、休闲户外等领域发力。2018 年以来,报喜鸟收入稳定增长,业绩高增,净利率稳中有升。其中,代理品牌 Hazzys 的贡献突出,作为更加本土化、年轻化、善用色彩的英伦风品牌,Hazzys 在 2011-2023 年品牌收入的 CAGR 达到了 83%。

而同样定位户外休闲赛道的乐飞叶,在报喜鸟的运营下收入也在快速提升,2023 年品牌营收实现了同比 40.5% 的增长,今年上半年的收入达到了 1.5 亿,同比增长 32%。

拥有千亿市值的安踏体育,从海外品牌矩阵到海外市场战略,在集团全球资本版图中,如今海外品牌已经占据绝大部分,从 Fila、Descente、Kolon Sports,到 Amer Sports 集团旗下的 Salomon、始祖鸟、Wilson、Peak Performance 等等……此外,过去一直专注于本土设计师品牌矩阵的江南布衣,也将触角探至海外版图,今年 8 月,公司一并将新锐男装运动品牌 OMG 及其旗下儿童运动品牌 onmygame 收入囊中。

事实上, 不仅安踏,包括特步国际在内的本土运动服饰集团在内,海外品牌在中国市场的迅速增长,成为了它们提振业绩的关键。根据特步国际发布的 2024 年中期业绩显示,在今年上半年,该集团的收入同比增长 10.4% 至 72.03 亿元,尽管主品牌业绩占比遥遥领先,但集团旗下索康尼的亮眼增长依旧成为一股至关重要的投资决心。其中,特步主品牌收入增长 6.6% 至 57.89 亿元,K‧Swiss 和帕拉丁所在的时尚运动分部收入增长 9.7% 至 8.22 亿元,索康尼和迈乐所在的专业运动分部收入上升 72.2% 至 5.93 亿元。

一边是中国时尚企业集团旗下海外品牌在中国市场的强劲增长,业绩依赖的另一面,或许也透露着本土品牌的增长焦虑。

海外资本化野心还是本土品牌焦虑?

在被安踏收购的五年内,Fila 实现扭亏为盈,高达 70% 的毛利率让其迅速成为安踏的“现金牛”。2020 年,Fila 的营收首次超过安踏主品牌。

凭借运营 Fila 的成功经验,安踏成功地让 Amer Sports 从 2020 年亏损 2.37 亿美元,到 2024 年上半年实现净利润 510 万美元。高盛认为,在整体消费疲软的背景下,Amer Sports 的强劲势头将安踏的户外业务带来积极信号。

不过值得注意的是,在 Fila,始祖鸟,迪桑特等诸多中高端海外品牌中,安踏主品牌似乎表现得相对乏力。

同样的增长能力偏差不拘于个例,也发生在报喜鸟上。自 2018 年起,Hazzys 在报喜鸟收入的占比比例也在逐年提升,在 2023 年首次超过主品牌报喜鸟,今年上半年,Hazzys 的收入占比达到了 36%,超过报喜鸟主品牌两个百分点。

向高端化转型也是李宁近几年的重要决策,但李宁选择发力本土品牌。就主品牌李宁而言,有数据显示从 2019 年到 2022 年,李宁在天猫上的商品均价提升了 40%。此外,李宁先后推出国潮路线的子品牌“中国李宁”,和中高端路线的子品牌“li-ning 1990”,拉高品牌的价格带。但据 2024 年中期数据,李宁收入 143.5 亿元,同比仅上升 2.3%,是自 2022 年至今李宁的中期业绩增速连续三年放缓。更尴尬的是,李宁在广告及市场推广开支同比增长 19.8% 的情况下,净利润连续两年出现负增长,并带来库存高企的问题。

与拓展本土品牌产品线相比,投资海外品牌显然是性价比更高、风险更低,同时更容易获得消费者和资本市场认可的策略。

旗下户外服饰品牌乐飞叶的快速增长,为报喜鸟进一步寻求新的户外品牌以丰富业务版图提供了动力。显然,报喜鸟瞄准了中国户外市场的机遇,希望借助 Woolrich 进一步扩大市场份额。

而疲软的中国市场能否撑起下一个“始祖鸟”呢?

| 文章来源:WWD

免责声明:

本文转自 [WWD],版权归原作者所有。文中图片源自网络,仅为辅助说明文章观点,其版权归原作者所有。如涉及侵权,请联系我们删除。